Alerta

Jurisprudência sobre utilização fiscal do ágio e multa qualificada

Historicamente, vemos questionamentos referentes a jurisprudência no contencioso tributário brasileiro envolvendo amortização de ágio para fins fiscais. Esse é, provavelmente, uma das maiores questões que a área possui atualmente, tanto em termos de quantidade de caso, quanto em termos de valor envolvido.

Aspectos físicos dos casos autuados

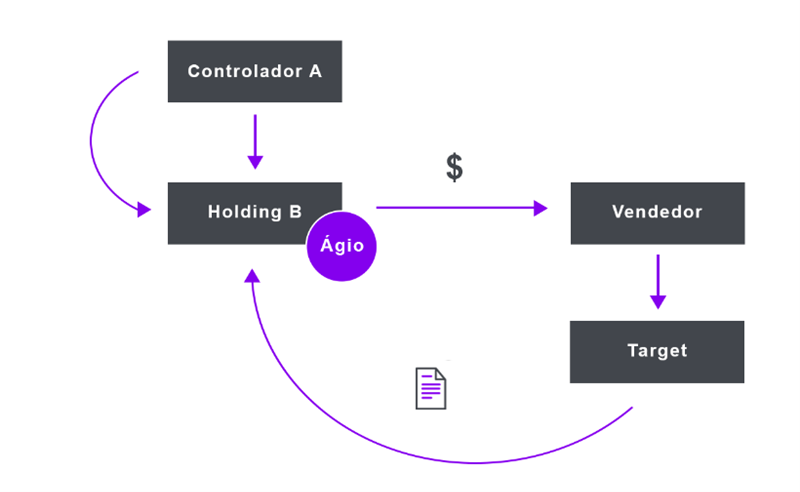

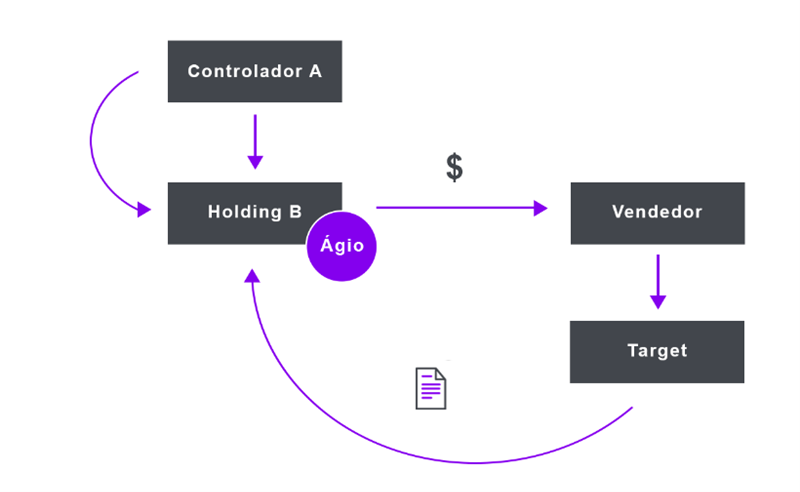

O quadro mais comum envolvido no contencioso tributário, tanto no CARF e agora no judiciário, é aquele em que a aquisição foi feita por uma pessoa jurídica, normalmente uma holding, constituída para este fim ou já existente, e que recebeu os recursos para aquisição do controlador ou dos sócios que a controlavam. Podemos tomar como exemplo a imagem abaixo em que o Controlador A, podendo estar no Brasil ou no exterior, capitaliza ou aumenta o capital na Holding B que celebra o contrato de compra e venda e adquire a participação do vendedor.

Esquema dos aspectos fáticos dos causos autuados

Argumentos comuns nos autos de infração

Existem diversos formatos dentro da operação de aspectos físicos, mas este é o formato tradicional e básico que serve para justificar os argumentos que o fisco costuma utilizar e que será mostrado como a jurisprudência evoluiu em 2022.

- Tempo e condução da negociação: a holding foi criada efemeramente ou antes da aquisição e não teria sido ela que teria participado da negociação para aquisição.

- Falta de capacidade financeira: os recursos para aquisição também não eram originariamente da empresa holding que efetuou a aquisição.

Estes dois pontos argumentativos formaram o coração de uma tese chamada “Real adquirente”. O termo foi criado por uma Conselheira fazendária que está no CARF e desenvolveu esse arcabouço teórico da tese do real adquirente na jurisprudência do CARF, defendendo a posição do fisco de impedir a amortização do ágio. Ao formar a tese “Real adquirente”, a utilização desses dois elementos teve o objetivo de dizer que, nessas situações em que são muito comuns, o ágio não seria amortizado.

Desdobramentos da jurisprudência no CARF pré 2020

Na Câmara Superior do CARF no período pré 2020, no mérito pelo voto de qualidade, a decisão vinha sendo contrária aos contribuintes na Câmara Superior, exatamente acolhendo a ideia de que a holding não seria o real adquirente e, por conta disso, o ágio não seria amortizado. Assim como em relação à multa qualificada, a Câmara Superior tinha decisões variadas, o que dependia da composição.

Recentes desdobramentos pós 2021

Ao contrário do que tem se falado, os recentes desdobramentos não decorrem apenas da alteração do voto de qualidade. Hoje, a lei diz que se houver embate no julgamento do CARF a decisão é favorável ao contribuinte, mas o que pode ser visto na Câmara Superior, em alguns casos decididos em 2022, o fato dos recursos para aquisição virem do controlador, não são suficientes para afastar o direito da Holding à amortização do ágio nas situações em que uma holding foi interposta para fazer a aquisição ou pré-efetivar a aquisição.

Assista ao vídeo e confira a análise completa sobre o tema da utilização fiscal do ágio e multa qualificada:

Esse tema é parte de uma série especial sobre contencioso tributário, com análises de nossos sócios sobre os impactos das recentes decisões administrativas e judiciais da área e o que podemos esperar para o futuro. Clique aqui e confira a série completa.

Tem alguma dúvida? Entre em contato com a nossa equipe marketing@lefosse.com